Obligacje korporacyjne w 2014 r. – niższe stopy cieszą emitentów, nie przeszkadzają inwestorom

Rekordowo niskie oficjalne stopy procentowe i związany z tym spadek rynkowego kosztu pieniądza, sprzyjał wzrostowi zainteresowania firm emisją obligacji. Ich oprocentowanie nadal było atrakcyjne dla inwestorów, w porównaniu z innymi możliwościami lokowania kapitału. W efekcie w 2014 r. rynek polskich obligacji korporacyjnych nadal pomyślnie się rozwijał.

W ciągu jedenastu miesięcy 2014 r. emisje obligacji przeprowadziło 119 firm, pozyskując w ten sposób prawie 3,4 mld zł. Pod względem liczby emitentów był to więc rok nieco lepszy niż poprzedni, gdy z obligacyjnego finansowania skorzystało 106 przedsiębiorstw. Odmiennie wygląda kwestia wartości pozyskanych środków. W 2013 r. ich wartość wyniosła 6,2 mld zł, a więc była znacznie wyższa niż w 2014 r. Ta przewaga to jednak w głównej mierze zasługa trzech dużych emisji, przeprowadzonych w 2013 r. przez PGE (emisja o wartości miliarda złotych), Multimediów (1,04 mld zł) i Midasa (prawie 584 mln zł). Na wciąż rozwijającym się naszym rynku takie pojedyncze duże emisje nadal należą do rzadkości i mocno wpływają na statystyczny obraz.

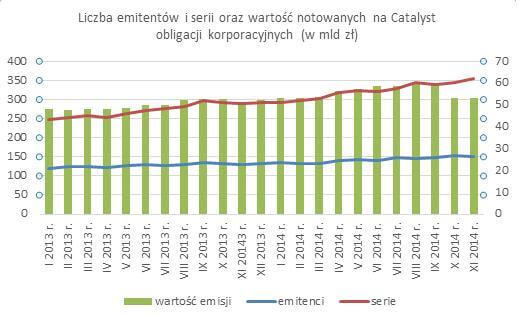

Na kontynuację rozwoju rynku wskazują także dane dotyczące handlu obligacjami na Catalyst. W listopadzie notowane na nim były 354 serie obligacji 150 emitentów. Dla porównania, w listopadzie 2013 r. handlowano 296 seriami obligacji, 130 firm. Niewielkim zmianom uległa w tym czasie wartość nominalna notowanych obligacji, zwiększając się z 51,4 do 53,3 mld zł. Z 1,9 do 1,5 mld zł zmniejszyła się w ciągu jedenastu miesięcy wartość transakcji obligacjami firm na rynku pierwotnym, ale liczba zawieranych transakcji nieznacznie się zwiększyła. Płynność obrotu wciąż jeszcze pozostawia wiele do życzenia, ale specyfika rynku obligacji powoduje, że trudno go porównywać do rynku akcji.

Źródło: Catalyst

W strukturze emitentów nie zaszły w mijającym roku zasadnicze zmiany. W 2013 r. emisje o wartości przekraczającej 100 mln zł. przeprowadziło 11 firm, pozyskując łącznie 4,6 mld zł. W 2014 r. tego typu transakcje przeprowadziło 7 spółek, zbierając z rynku prawie 1,4 mld zł. Średnia wartość mniejszych emisji zwiększyła się z 17 do 18 mln zł., jednak w tej grupie widoczne było wciąż bardzo duże zróżnicowanie. Wartość najmniejszej w tym roku emisji wyniosła 355 tys. zł., w 2013 r. było to 400 tys. zł. Około połowa spośród 119 tegorocznych emisji nie przekraczała 10 mln zł. Podobnie było w poprzednim roku. Można więc mówić, że rynek wciąż zdominowany jest przez niewielkie spółki, które prawdopodobnie mają większe trudności z uzyskaniem finansowania w bankach. Tę cechę naszego rynku z pewnością należy zaliczyć do wielkich jego zalet, bowiem coraz bardziej skutecznie wypełnia on lukę dotkliwie odczuwalną w przypadku drobnej przedsiębiorczości. Jak widać emisja obligacji w przypadku małych firm nie wiąże się ani z uciążliwymi procedurami, ani zbyt dużymi kosztami.

Dość wolno zachodzą też zmiany w branżowej strukturze emitentów obligacji. Wciąż dominujące wśród nich grupy stanowią deweloperzy i firmy budowlane oraz przedstawiciele branży windykacyjnej. Jednak ich dominacja staje się coraz mniej wyraźna. W 2013 r. ponad jedna czwarta emisji przeprowadzona została przez firmy deweloperskie i budowlane, a kolejne ponad 20 proc.przypadało na branżę windykacyjną. Od siedmiu do dziesięciu emisji przeprowadziły spółki z branży finansowej, nowych technologii oraz związane z ochroną zdrowia. W 2014 r. dominującą pozycję wśród emitentów utrzymała branża deweloperska i budowlana, zwiększając ją do niemal jednej trzeciej. Do 18 proc. zmniejszył się udział windykatorów, ale jednocześnie wzrósł w przypadku firm szeroko rozumianej branży finansowej. Medycyna i nowe technologie nie zwiększyły swojej obecności na rynku, ale pojawia się coraz większa liczba przedstawicieli różnych branż, spośród których daje się dostrzec? grupka firm związanych z transportem i logistyką oraz handlem.

Niewielkie zmiany można dostrzec w kwestii warunków finansowych emisji. Nadal zdecydowanie przeważają obligacje o zmiennym oprocentowaniu, składającym się ze stałej marży oraz zmiennych stawek WIBOR 3- lub 6-miesięcznych. Marże w przypadku spółek o dobrej kondycji finansowej i wysokiej wiarygodności sięgały na ogół 3-4,5 proc., dla mniejszych firm o stabilnej kondycji to przedział 4,5-6 proc., w wyjątkowych przypadkach, takich jak na przykład PKN Orlen, CCC, AB, Action, marże wynosiły od 1,3 do 2,3 proc. Do wyjątków wciąż należały obligacje o stałym oprocentowaniu. W tej grupie wysokość odsetek mieściła się w przedziale od 5 do 11,5 proc., przy czym dolna granica to domena spółek o największej wiarygodności finansowej, takich jak PKN Orlen, PCC Rokita. Mniejsze spółki, najczęściej deweloperskie, płaciły 9-11,5 proc. w skali rocznej.

Mijający rok, a szczególnie jego druga połowa, to okres silnego spadku stawek WIBOR, powodującego z punktu widzenia emitentów obniżkę kosztów finansowania, zaś z perspektywy inwestorów, zmniejszenie się zysków. Do czerwca 2014 r. 3-miesięczna stawka WIBOR trzymała się w okolicach 2,7 proc. Do sierpnia nieznacznie się obniżyła, po czym gwałtownie poszła w dół, sięgając na początku listopada 1,95 proc. Ostatnie tygodnie roku przyniosły powrót stawek do poziomu nieco powyżej 2 proc.

Przyjmując za punkt odniesienia wynoszące 2-2,5 proc. średnie oprocentowanie lokat bankowych i spotykane w wyjątkowych przypadkach oferty sięgające 3-3,5 proc. oraz również 2-2,5 proc. odsetki z obligacji skarbowych, atrakcyjność obligacji korporacyjnych nie ulega wątpliwości, co tłumaczy niesłabnącą popularność tych papierów wśród inwestorów.

Piotr Dziura

Członek Zarządu GERDA BROKER

Jeśli poszukujesz informacji w zakresie finansowania przedsiębiorstw lub obniżenia kosztów prowadzonej działalności gospodarczej to napisz. Postaramy się skutecznie doradzić i zaproponować najlepsze rozwiązanie.

Dziękujemy za wypełnienie formularza!

Może to Ci się spodoba

Branża informatyczna poszukuje pracowników. Zapotrzebowanie sięga nawet 50 tys. osób

Sposobem na zwiększenie liczby pracowników w branży informatycznej ma być przyciągnięcie kobiet na kierunki ścisłe. Z danych różnych agencji zatrudnienia wynika, że zapotrzebowanie na informatyków w Polsce wynosi 30–50 tys. Dla branży istotne jest

Intel mówi Europie „NIE” – gigant anulował miliardowe fabryki w Polsce i Niemczech

Po miesiącach napięcia i spekulacji Intel oficjalnie ogłosił, że rezygnuje z planowanej budowy fabryk w Niemczech i Polsce. To radykalny zwrot w strategii jednego z największych producentów układów scalonych na

Microsoft Dynamics 365 – połączenie CRM, ERP i możliwości inteligencji biznesowej

W 2023 roku Microsoft Dynamics 365 zdobył 5,3% udziału w globalnym rynku CRM, co czyni go jednym z najpopularniejszych rozwiązań na rynku (SelectHub)(BlastX Consulting). Platforma nie tylko integruje kluczowe systemy

W Polsce segment mieszkań na wynajem praktycznie nie istnieje

Polski rynek nieruchomości komercyjnych dynamicznie się rozwija. Napędza go głównie sektor biurowy i handlowy, które wciąż mają przed sobą bardzo dobre perspektywy. W porównaniu z rynkami zachodnimi w tyle wciąż pozostaje sektor hotelowo-turystyczny.

Grupowe inwestycje w nieruchomości coraz popularniejsze

Duży może więcej – to główna zasada grupowych inwestycji w nieruchomości. Kupowanie mieszkań, całych budynków czy działek przez dużą grupę inwestorów umożliwia im negocjowanie najlepszej ceny nieruchomości, co oznacza również większe przyszłe

Wakacje w Chorwacji? Ialne miejsce dla żeglarzy!

Chorwacja, z jej niekończącymi się wybrzeżami, setkami malowniczych wysp i niesamowitą kulturą, stanowi atrakcyjny cel dla miłośników morza i żeglarstwa. Przez lata, kraj ten stał się jednym z najpopularniejszych destynacji

0 Comments

Brak komentarzy!

You can be first to skomentuj post