Kredyt w złotówkach – czy na pewno mnie stać?

Obecna sytuacja na rynkach finansowych i bardzo dynamiczne zmiany kursów walutowych sprawiły, że osoby zamierzające zaciągnąć kredyt hipoteczny skazane są niemal wyłącznie na kredyty złotówkowe.

Kredyty w naszej walucie wykluczają ryzyko kursowe, o tej niewątpliwej zalecie przekonali się na własnej skórze kredytobiorcy, którzy kilka lat temu zaciągali powszechnie kredyty denominowane we frankach szwajcarskich. Przed podjęciem decyzji o zaciągnięciu kredytu koniecznie należy jednak przekalkulować swoją zdolność do regulowania rat nie tylko w chwili obecnej, lecz także w wariancie zakładającym wzrost stóp procentowych.

Oprocentowanie kredytów złotówkowych przeznaczonych na cele mieszkaniowe składa się z dwóch części: stopy procentowej na rynku międzybankowym WIBOR i marży banku. Marża banku – to ustalony w procentach jego zarobek, jest to stała część oprocentowania, która nie powinna się zmieniać w trakcie trwania kredytu (oczywiście o ile kredytobiorca spełnia zapisane w umowie kredytowej zapisy). Druga część oprocentowania jest jednak niezależna ani od kredytującego banku, ani od klienta – a zależy od sytuacji makroekonomicznej.

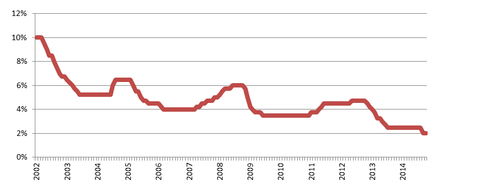

Według Agaty Polińskiej z serwisu otoDom.pl zaciągając zobowiązanie na 25-30 lat koniecznie trzeba założyć wystąpienie okresów wzrostu stóp procentowych. Są one bezpośrednio związane z sytuacja makroekonomiczną, a najlepszym punktem odniesienia wyrażającym aktualny obraz stanu rynku jest stopa referencyjna Narodowego Banku Polskiego. Analitycy Działu Badań i Analiz z Grupy Emmerson S.A. prześledzili, jak jej poziom kształtował się w minionych latach:

Stopa referencyjna NBP w okresie 2002-14 (%)

Źródło: opracowanie Działu Badań i Analiz z Grupy Emmerson S.A.

Obecnie mamy do czynienia z utrzymywaniem się stóp procentowych na historycznie najniższych poziomach. Od października ub.r. stopa referencyjna NBP wynosi jedynie 2%, co sprawia, że oprocentowanie kredytów złotówkowych kształtuje się na rekordowo niskich poziomach. Warto jednak prześledzić zachowanie stóp w dłuższej perspektywie. Analiza wykresu wyraźnie wskazuje, że stopy nie spadały nieprzerwanie, lecz występowały okresy wzrostowe – były one związane najczęściej z zawirowaniami na rynkach światowych, czy też wzrostem inflacji w Polsce. Choć obecnie mamy do czynienia z deflacją, trzeba być przygotowanym na powrót wzrostów cen, który pociągnie za sobą wyższe stopy procentowe.

Mając powyższe na uwadze, nie wolno kierować się symulacjami finansowymi zakładającymi utrzymywanie się stóp procentowych na obecnym niskim poziomie, lecz trzeba przyjąć ich wzrost w perspektywie kilku – kilkunastoletniej. Dlatego koniecznym jest zachowanie pewnego buforu bezpieczeństwa i przygotowanie się na przyszły wzrost stóp procentowych, by nie zaskoczył on nas tak jak wzrost kursu franka.

Aleksandra Kubicka, serwis otoDom.pl

Jarosław Mikołaj Skoczeń

Jeśli poszukujesz informacji w zakresie finansowania przedsiębiorstw lub obniżenia kosztów prowadzonej działalności gospodarczej to napisz. Postaramy się skutecznie doradzić i zaproponować najlepsze rozwiązanie.

Dziękujemy za wypełnienie formularza!

Może to Ci się spodoba

Prezesi polskich firm nie doceniają mediów społecznościowych

Zaledwie 30 proc. szefów polskich firm korzysta z LinkedIna, a swój profil na Twitterze ma tylko 5 proc. z nich – wynika z sierpniowego raportu ECCO International Communications Network. Prezesi nie dostrzegają jeszcze, że

Ukraińska gospodarka wychodzi z recesji

Niemal równo dwa lata po podpisaniu porozumień mińskich wciąż nie widać końca konfliktu na Ukrainie. W ostatnich tygodniach sytuacja na wschodzie kraju się zaostrzyła, a w obwodzie donieckim toczą się walki z separatystami.

Czy kartę kredytową można uzyskać przez internet?

Banki większość swoich usług realizują również online. Teraz nawet kartę kredytową można otrzymać bez wychodzenia z domu. To druga pod względem liczby wydanych kart płatniczych w Polsce. Karta kredytowa online

Rynek dóbr luksusowych urośnie w tym roku o 8–10 proc

Sprzedaż wyrobów jubilerskich, podobnie jak innych dóbr luksusowych, powinna wzrosnąć w tym roku, a także w kolejnych latach o 8–10 proc. – uważa prezes jubilerskiej spółki Briju. To ponaddwukrotnie szybsze tempo niż to

Jak zrobić wędzarnie z beczki?

Domowe wędliny to pyszny i przyjazny dla środowiska przysmak, a w ich przygotowaniu pomoże wędzarnia z beczki. Istnieje wiele rodzajów wędzarni, wykonanych z różnych materiałów, ale najprostszym i najbardziej opłacalnym

Szybko rośnie liczba nowych rodzajów polis

Ubezpieczenia zwierząt domowych, sprzętu mobilnego czy polisy od ukąszenia kleszcza – liczba nowych produktów ubezpieczeniowych gwałtownie rośnie. To wynik zmieniającego się rynku i potrzeb klientów. Aby skutecznie wprowadzić je na rynek